В современных реалиях каждая компания, контролирующая свои риски, должна иметь внутренний регламент по проверке контрагентов!

Это норма, которую диктует сама жизнь. Наличие такого внутреннего документа, а главное следование его порядку является хорошим показателем проявления должной осмотрительности. Да, не гарантирует 100 % защиты, но помогает снизить банковские, предпринимательские и налоговые риски, в том числе риск признания необоснованной налоговой выгоды.

Не секрет, что банки любят данный документ и регулярно запрашивают его, чтобы понять, насколько прозрачен бизнес с точки зрения Закона о легализации №115 – ФЗ . Налоговики же, как правило, такой документ не запрашивают. Их задача, в первую очередь – это снять расходы и НДС. И чем лучше налогоплательщик подготовлен, чем более ответственно подходит к своему выбору, тем сложнее инспекторам отстоять свою позицию.

- 1 Проявляйте должную осмотрительность при выборе контрагентов.

- 2 Зачем надо проверять поставщика до сделки?

- 3 Регламент проверки контрагентов. Чем поможет?

- 4 Регламент проверки контрагентов. Что в него включить в обязательном порядке?

- 5 Вот онлайн — порталы, которыми я рекомендую пользоваться при проверке контрагента!

- 6 ⚡️ Пишите, кому нужен регламент проверки контрагентов. Скинем бесплатно наш шаблон Положения по проверке контрагента!

Проявляйте должную осмотрительность при выборе контрагентов.

Понятия «должная осмотрительность» и «необоснованная налоговая выгода» были впервые введены Постановлением Пленума ВАС РФ от 12.10.2006 N 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Пленум указал на то, что оценивая деятельность компании надо смотреть на 2 (два) важных аспекта ее жизнедеятельности:

- Реальность совершения сделки;

- Проявление должной осмотрительности.

Пункт 10 постановления N 53 разъясняет, что налоговая выгода может быть признана необоснованной, только если инспекторами будет доказано следующее:

- налогоплательщик действовал без должной осмотрительности и осторожности;

- налогоплательщику должно было быть известно о нарушениях, допущенных контрагентом.

Эта позиция актуальна и в наши дни!

Налоговики стараются доказать факт фиктивности (нереальности) сделки, отсутствие проявления должной осмотрительности. Налогоплательщики же пытаются доказать, что они эту самую осмотрительность проявили и, что на момент сделки никаких негативных факторов деятельности выявлено не было.

Вот некоторые судебные решения, где проявление осторожности помогло налогоплательщикам в спорах с налоговой инспекцией.

- Определение Судебной коллегии по экономическим спорам Верховного Суда РФ от 29.11.2016 N 305-КГ16-10399 по делу N А40-71125/2015

- Постановление АС МО от 31 марта 2015 г. по делу N А41-26399/14 по ООО «Фирма АНТ»

- Постановление АС Западно-Сибирского округа от 08.07.2016 N Ф04-2454/2016 по делу N А46-9814/2015

Зачем надо проверять поставщика до сделки?

На мой взгляд, осторожность в выборе поставщика, осуществленная до начала взаимоотношений помогает минимизировать:

- Банковские риски;

- Налоговые риски;

- Предпринимательские риски.

Банковские риски связаны с возможностью получения «Отказов в проведении операций». Если поставщик не является благонадежным с точки зрения банков, то, совершая для него платеж, вполне реально получить запись в «черном списке» N 639-П. Это плохо сказывается на бизнесе, так как приводит к дополнительным потерям и блокировкам банковских счетов.

Налоговые риски связаны с тем, что совершая операции с неблагонадежным партнером можно лишиться и расходов, уменьшающих налоговую базу и НДС. Кроме того, придется заплатить пени и штрафы. В случае невозможности погасить свои налоговые обязательства возможно привлечение к субсидиарной ответственности.

Предпринимательские риски всегда связаны с тем, что доверяя тому, кто этого доверия не заслуживает, можно лишиться имущества. Оценивая возможность заключения контракта, нужно обратить внимание на платежеспособность претендента, и возможность выполнить свои обязательства по договору.

Многих из вышеперечисленных рисков есть возможность избежать, если ответственно выбирать того с кем вести бизнес. Прекрасные ценовые качества сделки – это не главный признак благополучной сделки. Надо думать о ее дальнейших последствиях и понимать все риски.

Регламент проверки контрагентов. Чем поможет?

Представим ситуацию, когда у компании есть четко приведенный порядок анализа кандидата перед заключением договора. Сотрудники следуют внутренним требованиям и отсекают многие опасные варианты на корню. Например, заключая договор на переработку продукции, вам предлагают прекрасную цену, но, по факту первичной проверки выясняется, что у переработчика нет

- требуемых производственных мощностей;

- человеческих ресурсов;

- нужного кода ОКВЭД для совершения операции.

Скорее всего, такой кандидат вряд ли справится с возложенной на него задачей. Возможно, требуется продолжить дальнейший поиск того, кто будет соответствовать всем необходимым условиям.

Регламент проверки контрагентов. Что в него включить в обязательном порядке?

Важно уделить достаточное внимание следующим факторам:

1. Порядок проведения проверки кандидата до совершения сделки:

- Как проходит проверка.

- Какие факты наличия имущества, мощностей, складских территорий и прочих ресурсов могут быть, как каким образом это фиксируется: фото, видео съемка объектов и т.д.

- Какими интернет — ресурсами надо пользоваться, на что обратить особое внимание, как фиксируется информация.

2. Порядок хранения и объем требуемой информации:

- Как правило, организация, заботящаяся о снижении своих рисков, устанавливает ведение «личных дел» по всем, с кем были подписаны договоры. В «личные дела» собираются все данные, полученные в ходе анализа. Это и документы, и фото, и видео и прочие документы, которые удалось собрать.

- Проверяя контрагента на онлайн – ресурсах, важно правильно фиксировать полученную информацию. Для этого формируются скриншоты, которые распечатываются и подписываются ответственными лицами. Не стоит забывать, что время составления документа должно предшествовать подписанию контракта. Только так, получится доказать, что все меры предосторожностей были приняты до сделки, а не во время проведения налоговой проверки.

3. Признаки недобросовестности контрагента, на что обратить особое внимание.

На такие маркеры недобросовестности указал 53 Пленум ВАС от 12.10.2006г. Нелишним будет включить их в ваше внутреннее Положение и строго анализировать деятельность проверяемых компаний:

- несостоятельность выполнения условий сделки в связи с, несоответствием времени и места нахождения имущества и материальных ресурсов;

- отсутствие требуемых условий для достижения результатов в силу недостатка управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- нет обязательных для вида деятельности расходов;

- нет производственных мощностей и прочих требуемых ресурсов в достаточных объемах;

- организация создана менее, чем за 6 месяцев до совершения хозяйственной операции;

- неритмичный характер деятельности; нарушение законодательства в прошлом;

- разовый, не типичный характер операции;

- осуществление операции не по месту нахождения контрагента;

- использование цепочки посредников.

Возможно, само по себе наличие у кандидата некоторых из вышеперечисленных факторов и не говорит, что с ним нельзя работать. Но, если на это указывает несколько факторов, а в отдельных случаях достаточно и одного, то, скорее всего, стоить задуматься и отказаться от дальнейшего сотрудничества.

Более подробную информацию, на что обратить внимание при оценке кандидата на заключение сделки вы можете найти в моей статье:

Как проявить должную осмотрительность при выборе контрагента?

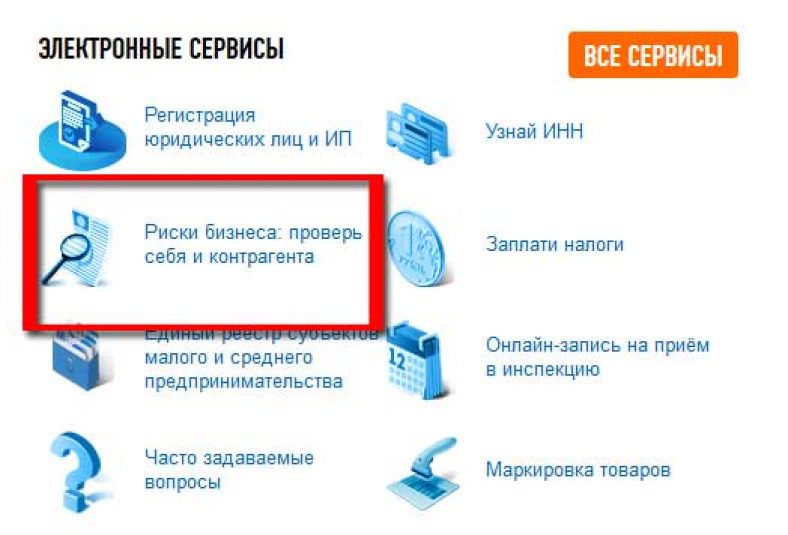

Вот онлайн — порталы, которыми я рекомендую пользоваться при проверке контрагента!

Анализируя возможность работы с тем или иным партнером воспользуйтесь:

- https://pb.nalog.ru/ — сервис «Прозрачный бизнес», проверяется текущий статус контрагента, его система налогообложения, сохраняется выписка из ЕГРЮЛ/ЕГРНИП

- https://service.nalog.ru/svl.do — проверяется отсутствие сведений о дисквалифицированных руководителях и владельцах компаний

- http://fssprus.ru/iss/ — сервис Службы судебных приставов, проверяется наличие исполнительных листов.

- http://kad.arbitr.ru/ — проверяются сведения об участии контрагента в арбитражных процессах

- https://www.vestnik-gosreg.ru/ -проверяется информация о недействующих юридических лицах и компаниях, находящихся в той или иной стадии ликвидации.

- http://services.fms.gov.ru/info-service.htm?sid=2000 — проверяется информация о действительности паспорта руководителя/владельца компании

- https://service.nalog.ru/bi.do — сведения о наличии блокировки счетов компании со стороны ФНС (наличие неоплаченных налогов или несданной отчетности)

В «личное дело» нового партнера, вместе с договором, складывайте для хранения распечатки из официальных вышеприведенных источников.

Внимание, будьте аккуратней!

1. Запомните, что никакие распечатки из коммерческих систем не смогут доказать, что вы осторожно и взвешенно подошли к выбору кандидата. Суды такие доказательства не принимают и вот почему. Как известно, все коммерческие системы берут сведения из официальных источников. Данные могут быть искажены, урезаны, не обновлены. Ответственность за неверные сведения коммерческие системы не несут. Технический сбой и все! Поэтому, пользуйтесь и фиксируйте в «личном деле» скриншоты и документы только с официальных сайтов государственных служб.

2. Помните, проявлять осторожность в выборе контрагента надо не по формальным признакам! Многие бизнесмены считают, что достаточно запросить копии учредительных документов, свидетельства о гос. регистрации и выписку из ЕГРЮЛ и все будет в шоколаде! Такой подход — это утопия. Арбитражная практика это подтверждает:

Мало формального сбора доказательств, требуется выполнять и иные проверочные действия. Пропишите их в своем внутреннем нормативном акте и следуйте ему. Только так вы защитите свое дело от штрафов и доначислений!

⚡️ Пишите, кому нужен регламент проверки контрагентов. Скинем бесплатно наш шаблон Положения по проверке контрагента!

Если у вас остались вопросы, пишите в наш чат для живого общения в Телеграме:

по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам:

Наш чат: T.me/smartbusinessmy

Наш канал: T.me/bux_smartbusiness